クルーグマンが、ムニューシン財務長官の最近のドタバタ*1をとば口に、法人税の負担について考察している。

...this whole literature goes back to Harberger, who envisaged a closed economy with a fixed stock of capital. He showed that in such an economy a tax on profits would fall on capital, basically because the supply of capital is inelastic.

The modern counterargument is that we now live in a world of internationally mobile capital; this means that for any individual country the supply of capital, far from being fixed, is highly elastic, because capital can move in or out. In fact, for a small economy facing perfect capital markets, the elasticity of capital supply is infinite. This means that the after-tax return on capital is fixed, so any changes in corporate tax rates must fall on other factors, i.e. labor.

Most analysis of tax incidence nonetheless allocates only a small fraction of the corporate tax to labor, for three reasons.

(拙訳)

この分野の研究はハーバーガーに始まるが、彼は一定の資本ストックを持つ閉鎖経済について考察した。そうした経済では、基本的に資本の供給が非弾性的であるため、利益への税を資本が負担する、ということを彼は示した。

現代経済学の反論は、今の世界では国際的な資本の移動が自由化されている、というものである。このことが意味するのは、資本が出入りできるため、いかなる国も資本の供給が一定であるとは到底言えず、大いに弾性的である、ということである。実際、完全な資本市場に直面している小国経済では、資本供給の弾力性は無限大となる。その場合、税引き後の資本のリターンは一定となるため、法人税率の変更はすべて他の要因、即ち労働が負担することになる。

しかし、税負担の分析の大半は、3つの理由により、法人税の小さな割合のみ労働が負担する、としている。

その3つの理由は以下の通り。

- 企業利益の多くは資本のリターンではなく、独占力、ブランド価値、技術的優位性等のレント

- 資本流入はこうした利益を競争によって奪うことはないので、国際資本市場はその利益の税負担とは無関係。

- 米国は小国ではない

- 米国は大国なので、むしろ世界のリターンに大きな影響を与える。

- 資本市場、財市場はいずれも完全には統合されていないのが実情

- 長期的にも収益率は平準化されないだろう。

- 法人減税が資本をもっと呼び込むとしたら、米国製品の相対的な価格は下がり、追加的な資本へのリターンは限られたものとなり、労働者が減税の完全な恩恵を受けることはなくなる。

その上でクルーグマンは、収益率を平準化するとされる資本の流入はどの程度のものか、という点について考察している。

- 米国が法人減税を実施すると、資本の税引き後リターンは上昇し、海外資本(や米企業の海外資産)が国内に流入するインセンティブが高まる。すると資本ストックが増加するため、資本の限界生産力が低下し(労働の限界生産力は上昇する)、資本の税引き後リターンは元の水準まで低下する。

- 資本ストックの増加は、皮肉にも貿易赤字の増大を伴う。ただ、クルーグマンが過去30年間に亘って「doctrine of immaculate transfer(無垢な移転の理論)」を批判してきたように*2、国際的な資本移動は直に貿易不均衡に結び付くわけではなく、資本の流入は実質為替相場の増価を通じて貿易赤字をもたらす。そして、財・サービス市場が完全には統合されていない(GDPの大部分は非貿易部門である)ため、経常収支がそれなりに変化するためには実質為替相場はかなり動かなくてはならない。

- では、ドルはどこまで増価するか? 国際経済学者が良く知っているように、ドルが長期的な期待値を上回ると、将来は低下すると人々が予想するようになる。そのドルの予想減価幅が、税引き後リターンの他国に比べた上昇幅を上回るところが、ドルの増価幅の上限ということになる。

- 即ち、一回だけの事象であるドルの増価がどこまで進むかによって、(資本流入の相方である)経常赤字規模の上限が決まり、それによって米国の資本の増加率が制約され、それによってリターンの平準化過程が減速する。

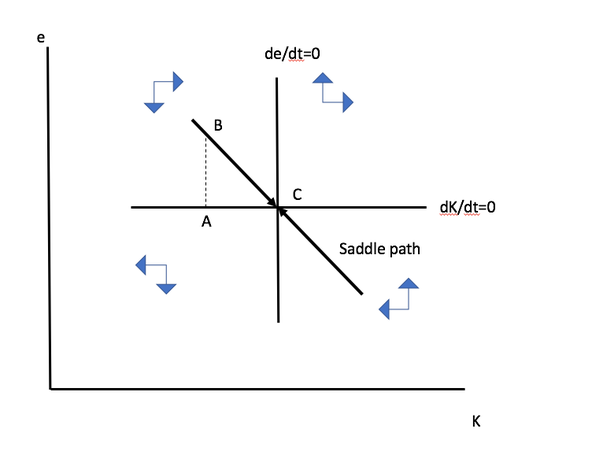

クルーグマンは、合理的期待の仮定から導き出したそうした調整過程の相図として以下を示している。

資本ストックKが高まると収益率が他国のそれr*に比べて低くなり、eが高まって、貿易赤字が大きくなる。ここで鞍点経路は、将来の為替相場の予想が満たされた唯一の経路である。その経路は定常状態周りの線形化によって解くことができるが、それには正負の2つの解があり、負の解が鞍点経路に沿った収束率を示す。

例えば経済が当初点Aにあった時に法人減税が行われると、資本ストックの長期均衡は上昇するが、そこに到達するには、為替の増価によるAからBへの飛躍と、BからCへの時間を掛けた収束という二段階を経ることになる。

その収束にどのくらいの時間が掛かるか、をクルーグマンが試算したところ*3、毎年およそ6%、という解が得られたという。即ち、調整の半分を達成するだけでもおよそ10年掛かることになる。この結果についてクルーグマンは以下のように述べてブログ記事を締め括っている。

What this says to me is that openness to world capital markets makes a lot less difference to tax incidence than people seem to think in the short run, and even in the medium run. If you’re trying to assess the effects of tax policies over the next decade, a closed-economy analysis is probably closer to the truth than one that assumes instant equalization of returns across nations.

(拙訳)

これが示していると私が考えるのは、短期、あるいは中期においてでも、世界の資本市場への開放度は、人々が思うであろうよりも遥かに小さな違いしか税負担にもたらさない、ということである。今後10年の税政策の影響を評価したいのであれば、リターンが国家間で即座に平準化されると仮定した分析よりは、閉鎖経済の分析の方がおそらく真実に近いだろう。