少し前にブランシャールらの4%のインフレ目標の提言が話題を集めたが、実際に90年代の日本で4%のインフレ目標を適用したらどうなっていたか、という研究が約1ヶ月前にvoxeuに投稿されていた。著者はIMFのダニエル・リー(Daniel Leigh)*1。

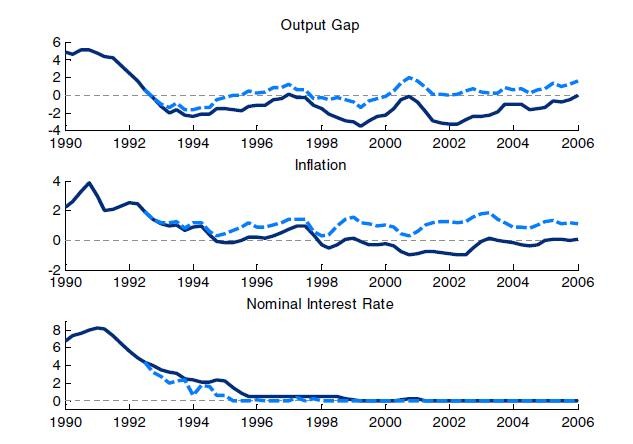

リーはまず、1990年代初めの日銀の政策とテイラールールを比較し(下図)、当時の金利政策が引き締めすぎだったわけではない、と書いている。

これは通念とは異なる結果であるが、元の論文では、2002年のFRBの研究と符合する結果、と書かれている*2。

次に、90年代以降の日本の金融政策に4%のインフレ目標を適用したシミュレーション結果を示している。

(実線が実際の値、点線がシミュレーション。以下同様。)

これを見ると、GDPギャップのマイナスは思ったほど改善していない。

そこでリーは、さらにテイラールールのGDPギャップへの反応を強めたケースをシミュレートしている*3。

その結果、GDPギャップのマイナスは改善される。以上からリーは、高いインフレ目標は金利の引き下げ余地を高めるが、それだけでは十分ではなく、GDPギャップに対する金融政策の反応を強めることも必要、と結論付けている。

voxeuに書かれているのはここまでであるが、実は、元の論文では、インフレ率ではなく物価水準に目標を置いたケースもシミュレートしている。

これはほぼ理想的なケースと言え、GDPギャップは1994年と1999年近傍を除くと小幅のプラスにさえなっている。しかもインフレ率は平均で1.1%と安定しており、無理に4%にまで上げることもない。そして、名目金利は実際と同じく、0%が継続している。

なぜ名目金利が実際とあまり変わらないのに、物価水準目標によってここまで劇的に状況が改善するかについてリーはあまり論じていないが、やはり人々のインフレ予想の変化ということになるのであろう。とすると、その点で楽観的に過ぎる、という批判の余地はあるかもしれない。

*1:ただし、元の論文は2009年10月付になっており、ブランシャールらの提言を受けた研究というわけではないらしい。4%という数字も、クルーグマンのIt's Baaack論文から引いたと書かれている。また、参考文献で挙げられているブランシャールの論文も、マクロ経済学の教科書と2000年の論文(「日本の金融危機―米国の経験と日本への教訓」所収のもの)に留まっている。

*2:該当のFRB論文=Alan Ahearne; Joseph Gagnon; Jane Haltmaier; Steve Kamin「Preventing Deflation: Lessons from Japan's Experience in the 1990s」は当時の日本の金融政策が過度に引き締め気味だったと指摘している印象があるが、実際には「The bottom line of this analysis is that Japanese monetary policy during 1991-95 appeared appropriate based on the expectations for the economy that prevailed at that time.」と書かれている。その上で、当時のインフレ予想が高すぎたために結果として引き締め過ぎになった、と記述されている。

*3:論文によると、最初のシミュレーションの係数が実測値に基づいて0.09としていたのを、1まで上げたとのこと。ただしこの係数は四半期ベースなので、年率では4となり、そもそもテイラーが提唱した値=0.5よりかなり高めになっているとの由。